Notícias

Vídeos

Fórum

Assine

Notícias

Vídeos

Fórum

Assine

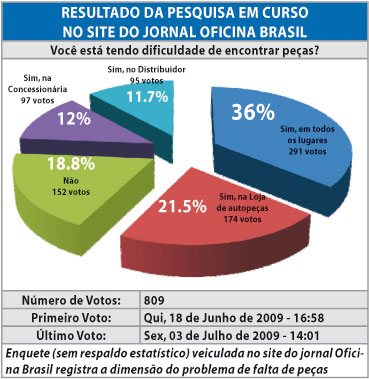

A complexidade de nossa cadeia de fornecimento de peças para o mercado de reposição e possíveis conflitos de interesses entre seus agentes podem explicar o que está acontecendo neste momento em uma boa parcela das oficinas deste país envolvendo a dificuldade de reparadores em encontrar peças.

A escassez de matéria-prima para a realização dos serviços nas oficinas traz prejuízos para o setor de reparação como um todo, pois reduz sua eficiência e produz insatisfação junto ao principal cliente, o dono do carro, que enfrenta demora na entrega de seu carro consertado.

Para compensar as dificuldades, os reparadores acabam procurando suprir suas necessidades em fornecedores fora da cadeia tradicional de abastecimento e passam a buscar peças nas concessionárias, importadores ou fornecedores alternativos.

“Este eventual desabastecimento de peças está compondo uma grande oportunidade para entendermos melhor o dinamismo de nosso mercado e o papel dos players, mas para qualquer avaliação mais conclusiva é fundamental nos ampararmos em pesquisas e indicadores, principalmente do ambiente da oficina, o nascedouro da demanda do aftermarket” explica o diretor do Grupo Germinal, Cassio Hervé.

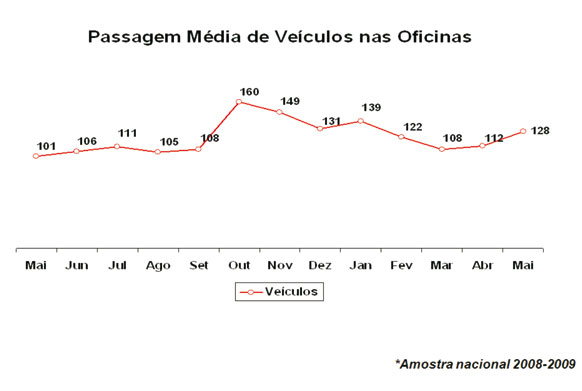

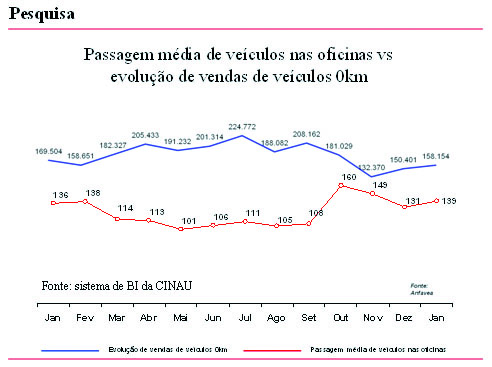

Seguindo a linha de raciocínio do diretor do Grupo Germinal, o problema atual com o fornecimento de peças teve seu início no final do ano passado quando a demanda de serviços nas oficinas aumentou (contrariando o movimento da crise, veja o gráfico da CINAU abaixo) e por motivos que tentamos avaliar nesta reportagem, nossa cadeia de suprimentos praticamente interrompeu o fluxo de abastecimento.

Revendo a missão da cadeia de suprimento

Se ficar comprovado, e parece que os indicadores estão esboçando esta realidade, que o segmento de suprimento da cadeia “independente” errou ao avaliar a crise desconsiderando o que estava acontecendo na oficina, talvez seja a hora de rever seu conceito de trabalho e missão. Caso contrário, correr o risco de ver seu share encolher em relação a outra opção do reparador para obter peças, ou seja, comprar na concessionária da montadora, importadores e outras fontes oportunistas.

Para ajudar a jogar luz no desafio de esclarecer se houve ou não uma má avaliação das necessidades reais da oficina em relação à demanda de peças para o mercado de reposição, ouvimos alguns agentes de nossa cadeia como fabricantes, distribuidores e varejos, assim como representantes das montadoras.

Uma visão da indústria de autopeças

“Desde outubro do ano passado observamos uma redução continuada dos níveis de compras dos distribuidores”, afirma o diretor de Aftermarket América Latina da Sabó, Marcus Vinicius, ao revelar que, entre seus principais distribuidores houve a decisão de reduzir estoque que, antes da crise, alcançavam uma média de quatro meses para almejados 45 dias, ainda não alcançados.

“Em nossa avaliação um estoque de 45 dias é muito baixo considerando as dimensões continentais de nosso Pais e a diversidade de aplicações o que gera falta de peças na ponta da cadeia” alerta Marcus Vinicius.

.jpg)

Marcus Vinicius, da Sabó: “Estoque de 45 dias é muito baixo, o que gera falta de peças na ponta da cadeia”

O executivo da Sabó reconhece a complexidade da cadeia de autopeças e cita a diversidade de aplicações como um complicador para a atividade de grandes distribuidores “Só a Sabó possui mais de 6 mil itens” ressalta.

Por outra lado o executivo chama a atenção para uma reflexão e que diz respeito a missão dos agentes comerciais da cadeia de suprimentos e até entende uma gestão do business mais focada no resultado financeiro (o que justificaria os estoques reduzidos) por outro lado em caso de falta de peças a oficina irá buscar abastecimento em fontes alternativas o que pode alimentar o crescimentos não só da venda na concessionária da montadora como para oportunistas sem compromisso com o segmento.

“É preciso buscar equilíbrio entre os níveis de estoque e capacidade de ofertar peças, pois se a cadeia de suprimento tradicional perder share por estes ajustes e a oficina buscar outras fontes, a indústria de aftermarket como um todo dificilmente irá recuperara sua fatia e todos perderemos” alerta Marcus Vinicius.

Comprar e vender

“A atividade do distribuidor é comprar e vender, não somos remunerados para agregar treinamento, nem relacionamento com a reparação”, afirma o diretor e gerente geral da Pellegrino, Antonio Carlos de Paula, que comenta ainda contar com margens muito pequenas em relação à operação logística necessária que o negócio exige.

Apesar dos indicadores da CINAU terem registrado aumento de demanda de serviços nas oficinas, de Paula afirma que em média o varejo comprou menos no último trimestre do ano passado, em função da crise, e que o primeiro semestre deste ano fechará com queda de faturamento na ordem de 7% a 8%, em relação ao mesmo período do ano passado. “Não será um desastre, mas também não está uma maravilha”, afirma.

Segundo o diretor da Pellegrino, esta retração do mercado obrigou a empresa a adaptar o inventário para a nova realidade, reduzindo, assim, o volume do estoque para 45/50 dias. “É o suficiente para atender ao mercado”, diz de Paula, ao revelar, ainda, que tem encontrado dificuldade para repor peças, principalmente das fabricantes que também fornecem para as montadoras. “Elas tem contratos com as O&M e tem de cumprir”, justifica.

Questionado se o mesmo ocorre com as fabricantes de autopeças focadas no aftermarket, de Paula foi categórico ao afirmar que não tem sentindo problemas para repor estoques.

Apesar disso, o executivo da Pellegrino afirma que tem conseguido atender ao cliente dele, o varejista, com maior eficiência. “Antes, entregava 95% dos produtos, hoje, entrego 97%, pois como a demanda diminuiu, consigo atender melhor”, revela.

Segundo de Paula, a indústria de autopeças brasileira nasceu para atender ao mercado de reposição, tendo o aftermarket como vocação. “A montadora sempre será uma ameaça, mas não possuem a mesma capilaridade da rede independente. Somos mais de 20 mil pontos contra apenas 3 mil concessionários”, afirma.

Temos peças, sim

Ao consultar a rede varejista, observamos algumas divergências com relação ao discurso do distribuidor, porém, concordam em um ponto: no geral, não há falta de peças no mercado. “Alguns itens pontuais estão em falta, sim, mas no geral, não”, afirma o proprietário da Carbwel, Carlos Gomes de Moraes.

No entanto, Moraes conta que no último ano triplicou o número de fornecedores para conseguir atender os reparadores. “Busquei novas marcas, novos fornecedores e hoje, cerca de 90% dos orçamentos que realizamos são atendidos”, diz.

O proprietário da Autopeças Caracol, Nivaldo Lisboa, concorda. “No varejo não há falta peça. Ocorre que o reparador tem comprado cada vez mais do distribuidor e lá ele não encontra de tudo, principalmente as miudezas. Ai, ele recorre ao varejo e nem sempre conseguimos atender. E, como ele não é fiel a mim, só me procura quando tem um problema, enquanto as compras grandes ele faz no distribuidor, ajudo se for algo fácil”, diz Lisboa.

No final, o reparador é o grande gerador demanda para toda a cadeia do aftermarket automotivo

Ao contrário do executivo da Pellegrino, Lisboa vê com receio o avanço das montadoras no comércio de autopeças de reposição. “Tenho observado muito varejo comprando de concessionária e isso é ruim para o mercado independente, pois o cliente, quando vê que é peça genuína, faz a próxima compra direto lá. Outra movimentação intensa é o comércio de peças roubadas e piratas. O mercado precisa se organizar, pois do contrário todo mundo vai sofrer.”, diz.

Na ponta, o reparador

No final da cadeia de suprimentos, o reparador afirma estar sim tendo dificuldades de encontrar peças no mercado, principalmente as mais específicas. “Componentes da Curva A tem, mas algumas peças originais estão em falta”, afirma o proprietário da Automecânica Scopino, Pedro Scopino.

Fato é que nos últimos meses, o reparador tem substituído a compra direta do distribuidor para a concessionária. Os números levantados pelo IGD (Índice Gerador de Demanda) da CINAU sobre os locais de preferência de compra do reparador indicam que em janeiro, o distribuidor era responsável por vender para 26% dos reparadores, número que caiu para 7% no mês passado, enquanto no mesmo período, as vendas dos concessionários cresceram de 7% para 12%.

Já na concessionária....

Envolvendo uma cadeia de suprimento diferente e cada vez mais interessadas no mercado de fornecimento de peças, aparentemente, as concessionárias estão aproveitando este eventual “cochilo” da rede tradicional de abastecimento da oficina e aproveitaram para colocar o pé no acelerador.

Uma das montadoras que está de olho neste mercado é a Fiat, que já há algum tempo tem encarado o reparador independente como um aliado na construção da imagem da montadora e, por isso, tem oferecido, sistematicamente, orientação sobre procedimentos e treinamentos de manutenção.

Além disso, a Fiat percebeu que atuar no aftermarket pode ser lucrativo.“Quando apresentamos os resultados de vendas de peças no mercado de reposição para a matriz, pediram que confirmássemos os valores, pois perceberam o valor do relacionamento com os reparadores pela rede Fiat.”, afirma Virgílio Silva, responsável por Peças e Acessórios na Fiat Automóveis.

Afinal, onde está a demanda?

Após ouvir os quatro elos da cadeia de suprimentos do aftermarket podemos afirmar que há desencontros entre os players, pois do contrário, como alertou o executivo da Sabó, Marcus Vinícius, todos perderemos.

Ocorre, porém, que na disputa por melhores resultados, varejo, distribuidor e fabricante esquecem que, quem gera demanda é, na verdade, o reparador. Se há movimento, há a necessidade de matéria-prima para trabalhar, no caso, peças. Se na casa de peça ou no distribuidor não tem, ele busca em outro lugar, e é de nesse movimento que as montadoras estão de olho. E, por conta disso, tem investido em programas de relacionamento com o reparador, para mostrar a eles as vantagens das peças de reposição genuínas.

Mas há, no entanto, um outro player que representa uma ameaça ainda maior: o oportunista, que ao perceber uma brecha no relacionamento entre os players, se apressa para oferecer ao reparador produtos mais baratos e, muitas vezes de menor qualidade. Na urgência de tirar o carro do cliente da oficina, muitos acabam cedendo.

Uma iniciativa que pode ajudar a melhorar o relacionamento é a recém-lançada Rede PitStop, do Grupo Comolatti (veja matéria na página 63). O desenho de rede elaborado faz crer que o reparador será o foco do negócio e, se assim for, será acertada.

Além disso, o setor tem como aliado a CINAU, que desde o início do ano acompanha a evolução do mercado pela base de geração de demanda. Em toda a rede, esta é, talvez, a melhor radiografia do sobe-e-desce do aftermarket automotivo.