A AAPEX acontece há décadas em Las Vegas e é considerada a maior feira do aftermarket automotivo dos EUA. Este ano o evento contou com mais de 2,5 mil expositores não só do mercado norte-americano, mas também vindos de todas as partes do mundo, inclusive do Brasil (indústrias de autopeças, ferramentas, equipamentos de diagnósticos e fornecedores em geral do aftermarket) e um público recorde de quase 50 mil visitantes.

Estes números confirmam que o mercado de reposição nos EUA continua aquecido e experimentando crescimento, muito acima da média histórica (279 bilhões de dólares em 2016) desde a crise de 2008 e a previsão futura e que mantenha crescimento, porém num patamar menor do que o registrado nos últimos nove anos. Tal comportamento do mercado de reposição nos EUA confirma a teoria de que o aftermarket é um bom negócio quando a economia vai bem, porém torna-se um ótimo negócio em tempos de crise.

Em termos de lançamentos de produtos, serviços, ferramentas e equipamentos nada de excepcional chamou atenção, mas reforça a percepção de que o evento é mesmo imperdível para quem tem interesse no mercado dos Estados Unidos, tanto que a indústria brasileira se fez presente com um estande coletivo organizado pelo SINDIPEÇAS, além de vários grupos brasileiros com participação individual.

Como acontece há muitos anos a equipe do Grupo Oficina Brasil se fez presente buscando informações atualizadas sobre temas que estão agitando o mercado de reposição nos EUA como o comércio eletrônico de autopeças, carros elétricos, telemetria e o movimento “right to repair” que obriga, por força de Lei, todas as montadoras a oferecerem informações técnicas aos reparadores independentes.

O interessante é que muito desses assuntos também tem movimentos similares no aftermarket brasileiro e entender o que acontece hoje nos Estados Unidos nos ajuda, em alguns casos, a formar prognósticos (“efeito Orloff”) de que o hoje lá é o amanhã por aqui.

A seguir promovemos breve resumo do que vimos e ouvimos no seminário organizado pelas principais entidades de segmento de aftermarket dos EUA como Acpni, Awda, AASA, e que aconteceu paralelamente a AAPEX entre os dias 01 e 03 de novembro.

AMAZON, A GRANDE AMEAÇA

Tema palpitante para ambos os mercados (Brasil e Estados Unidos) o comércio eletrônico de autopeças não está, até agora, confirmando sua capacidade “disruptiva”, a exemplo do que acontece em outros segmentos nos quais o varejo está sendo virado de cabeça para baixo e obrigado a se “reinventar “ em função do comportamento dos consumidores alterados pela web.

No aftermarket automotivo atual, muito pelo contrário, as vendas de autopeças online “empacaram” no patamar de 7% como veremos mais abaixo conforme pesquisa divulgada pela AASA/MEMA Também, quando olhamos “qualitativamente” este share de 7%, ou seja, procuramos entender “quem” está comprando peças e acessórios pela internet, fica evidente que são os donos de carros e não os profissionais reparadores. Isto se deve ao fato de que lá nos Estados Unidos há um parcela considerável de donos de carros que possuem por hábito (cultura mesmo) consertarem seus próprios veículos, compondo o chamado o mercado DIY – Do It Yourself (ou faça você mesmo numa tradução livre). Pois é este público específico que ocupa mais de 80% dos negócios de peças e acessórios na web, quando comparado ao mercado “profissional” de oficinas o chamado DIFM – Do It For Me (“faça isso por mim”, numa tradução livre).

Por outro lado este mercado de donos de carros “metidos a mecânicos” está em franca decadência nos EUA, em função da complexidade tecnológica dos carros e o comportamento dos “millennials” a população com menos de 30 anos que não divide a mesma paixão por veículos de seus antecessores.

Esta mudança no comportamento do dono do carro está impactando fortemente o aftermarket dos Estados Unidos e colocando em mais evidência o reparador e a oficina mecânica independente. Nunca se falou tanto em “tradicional market” ou “three step chain” ou a cadeia composta por distribuidor, loja e oficina como agora (que é exatamente nosso modelo).

Pois este público “tradicional” é o mais resistente na hora de migrar para a internet, quando o assunto é compra de autopeças, seus “insumos de produção”. A percepção é que o reparador profissional já possui seus fornecedores clássicos que os atendem de forma rápida, muito suporte técnico e garantia, condições comerciais adequadas e preços que “compensam”. O público profissional tem na autopeça um insumo básico para uma “linha de produção” logo, a gama de expectativas é bem diferente de um dono de carro que compra as peças para aplicar no final de semana, numa ação que mistura lazer com hábito cultural.

Neste cenário que está mudando o eixo da demanda de autopeças nos Estados Unidos, não há muito espaço para o crescimento das compras online, além do que já se observa atualmente, pois a projeção de uma pesquisa recente (2017) da AASA/MESMA projeta para algo em 8 a 9% a participação das vendas online até o ano 2015 e na mesma proporção, ou seja 80% deste índice será representado por DIY e apenas 20% por público profissional.

Resumo: segundo esta projeção da pesquisa da AASA/MEMA em 2025 as oficinas dos Estados Unidos, estão dirigindo apenas 1,8% das suas compras de autopeças ao canal web.

Porém, um fato novo poderá alterar drasticamente este quadro. Esta mudança “disruptiva” na percepção de muitos estudiosos do mercado viria por meio da entrada da Amazon como o principal fornecedor da cadeia “tradicional”, ou seja, da oficina mecânica independente.

O que já está acontecendo com as venda de autopeças com a entrada da Amazon aponta uma probabilidade de que o mercado de autopeças seja, enfim, virado de cabeça para baixo pela ação “disruptiva” da web. Para termos uma noção do gigantismo da Amazon, hoje ela responde por 53% do varejo online em geral e o restante é dividido entre diversos outros players.

A entrada da Amazon e sua forma agressiva de operar está levando muitos nos Estados Unidos a perceberam que o segmento de reposição pode ter sua dinâmica alterada desde que conte com a adesão da oficina mecânica.

Diante desta realidade, mais do que nunca as atenções se voltam para a oficina mecânica e pesquisas já se desenvolvem neste sentido, para entender profundamente como e quais os fatores que determinam o nascimento da demanda de autopeças partir da oficina.

Aqui nos cabe um “parêntese” que consideramos relevante: nos Estados Unidos a peças de maior girosão justamente as mais compradas pelo público de DIY (faça você mesmo), composto por donos de carros, assim existem vários estudos sobre o comportamento deste comprador buscando entender como influenciá-lo na opção de compra e aí os recursos de marketing e comunicação se assemelham muito aos mecanismos de “massa” do varejo comum.

Pois agora os profissionais de marketing do mercado de reposição de autopeças, com o encolhimento do público DIY (dono do carro) estão tendo que aprofundar seus estudos no comportamento do dono da oficina na hora de comprar peças. Para nós da CINAU, que há décadas estudamos exaustivamente este ambiente, pois também há décadas afirmamos que o mercado de reposição nasce na oficina, estamos numa certa vantagem em relação aos estudiosos do mercado de reposição nos EUA.

Agora voltando à raiz do assunto: mas afinal qual o diferencial da Amazon para ameaçar a tal ponto o mercado de autopeças nos Estados Unidos? Resposta direta: preço, em média 30% menor do que o que se encontra nos sites dos tradicionais distribuidores e no mercado em geral. Como ela faz este milagre? “Comprando muito bem” e diretamente dos fabricantes, principalmente aquelas indústrias que de certa forma se sentem reféns das gigantescas redes (Autozone, NAPA, Advance, Car Quest, O´Reyllei, Pepe Boys, etc...) que representam quase 50% do mercado de autopeças.

Não é só a força de compra dessas redes que desafiam algumas indústrias, mas também o fato de que elas possuem marcas próprias, o que enfraquece ainda mais as autopeças que vendem por estes canais.

Além de atuar como um distribuidor “puro” comprando da fábrica, colocando em seus estoques e revendendo pela web, a AMAZON também atua com “market place”, ou seja, simplesmente apresenta a oferta do estoque de empresas de varejo.

A presença da Amazon está tão agressiva e evidente na questão do preço, que este comportamento tem merecido o foco nos debates e previsões para o futuro do mercado:

- nos Estados Unidos o preço é importante (importantíssimo e determinante para o mercado de DIY) , mas para a oficina (mercado DIFM) não é o fator mais decisivo para definir o fornecedor, porém, um desconto de 30% num orçamento de peças pode ser o apelo certo para o dono do carro escolher uma oficina que tem a AMAZON como fornecedora, ao invés dos tradicionais “parceiros” de peças. Porém, ao contrário do mercado “tradicional” que garante a peça para a oficina quase imediatamente (especula-se em duas horas como o prazo normal de entrega) ao comprar peças pela Amazon a oficina tem que esperar uma média de 24 horas, pelo menos nas 40 cidades onde opera com a logística mais azeitada.

Assim, o debate sobre o futuro da Amazon como o elemento disruptivo na forma de vender peças no aftermarket norte americano está focado neste ponto:

- por uma redução de custos os donos de carros e as oficinas mudariam seus hábitos e trocariam este sistema “just in time” que coloca a peça na oficina imediatamente e permite que o dono da oficina lhe entregue o carro consertado no “same day” (mesmo dia)?

Assistimos a algumas palestras sobre o tema, nas quais foram apresentadas pesquisas sobre a expectativa do dono do carro quanto ao tempo do serviço. Também ouvimos debates com a presença de donos de oficinas e a conclusão que se chega é que este diferencial da Amazon pode não ter o impacto que se imagina, em função de outros fatores que definem não só a expectativa do dono do carro, mas também a gestão dos fornecedores pelo dono da oficina.

Precisamos sempre lembrar que a compra da peça na oficina é uma questão “profissional” ligada a uma verdadeira “linha de produção” em que não só o preço pode compensar situações que impactam em custos, como garantia, peças erradas e atrasos na logística, entre outros.

Assim, se a Amazon será o elemento disruptivo, por meio do qual a web vai alterar profunda e definitivamente a ordem dos fatores que determinam a formação da demanda de autopeças no mercado profissional, é um assunto que o tempo definirá.

Porém uma revolução já está em curso no mercado e imposta pela web, e diz respeito do hábito de alguns donos de carros consultarem preço das peças na rede e depois “cobrarem” uma explicação do reparador na hora da apresentação do orçamento.

Esta realidade tem sido um “problema” para as oficinas dos Estados Unidos (aqui no Brasil acontece a mesma coisa), que precisam justificar os custos que repassam na conta dos serviços. Resultado desta situação: alguns clientes sugerem trazer a peça para o profissional instalar, mas as oficinas que ouvimos explicaram que por questões de garantia e qualidade dos serviços se esforçam para esclarecer aos donos de carros sobre a importância de delegar ao reparador o fornecimento da peça. Neste sentido o argumento mais forte diz mesmo respeito à garantia e um dono de oficina da Califórnia que ouvimos nos explicou que por lá este tipo de “problema” não existe, pois neste estado é lei é muito clara e responsabiliza até judicialmente, quem instala a peça perante qualquer problema, logo ela não aceita peça trazida pelo cliente. “Em Los Angeles as oficinas só executam o serviço com a peça fornecida pelo reparador e os donos de carros já sabem que trabalhamos assim por força da Lei”, explicou-nos taxativo o reparador californiano durante um dos seminários da AAPEX.

Conclusão: se excluirmos o fato presente protagonizado pela internet e que conferiu a capacidade ao dono do carro de pesquisar preços de autopeças na internet, para o futuro a única mudança significativa na geração de demanda de autopeças poderá ser protagonizada pela Amazon, e dependerá do peso destas 24 horas de entrega para a oficina (mais os “serviços” é claro). Agora é esperar para ver se por causa destas 24 horas o mercado de autopeças será finalmente “atropelado” pela gigante Amazon que já “trolou” uma séria de segmentos de varejo. Neste sentido e para ilustrar o que está acontecendo por lá , invocamos uma antiga canção, muito popular nos anos 70 “What a difference a day makes... 24 little hours...” na linda voz da Dinah Washington. Será que, a exemplo da letra da canção, estas poucas 24 horas, que foram suficientes para mudar o destino de dois amantes, serão capazes de virar o jogo a favor da web no mercado de reposição?

TELEMÁTICA

É certamente o ponto em que o mercado de reparação independente dos Estados Unidos (e a exemplo do Brasil responde por quase 80% dos serviços) está encontrando o seu maior desafio.

O resumo é o seguinte: no momento em que os carros estão conectados é como se fossem computadores plugados na rede e passíveis de ações de hackers (já houve casos nos EUA de carros que tiveram suas ECUs invadidas) o assunto ganha a esfera da segurança. Pois em nome da segurança as montadoras estão criptografando e construindo intransponíveis “firewalls” para que ninguém , a não ser o próprio fabricante, tenha acesso aos dados dos veículos.

Diante deste sólido e inquestionável argumento, as lideranças do aftermarket independente estão se sentindo de mãos atadas, pois tudo indica que o futuro da manutenção destes carros conectados cairá naturalmente nas oficinas dos dealers das montadoras, por inquestionáveis questões de segurança e não como uma manobra para garantir reserva de mercado, como já assistimos no passado.

Parece que finalmente as montadoras conseguiram um argumento cabal para que seus produtos tenham manutenção exclusivamente em suas redes de concessionárias.

Esta situação crítica ainda não é sentida no dia a dia das oficinas, pois está restrita aos modelos mais novos, porém representa a maior ameaça para o setor e o seu futuro de médio prazo, e o mais desafiador é que as entidades responsáveis pelo afermarket independente ainda não visualizam uma luz no fim deste túnel escuro do futuro dos independentes, pois sem uma forte mobilização não haverá como sensibilizar as autoridades responsáveis pela regulamentação do setor, a exemplo do que já foi alcançado pelo movimento “Right to Repair” (direito a reparação numa tradução livre) em relação ao fornecimento de informações técnicas por parte das montadoras.

Este segundo ponto já está funcionando nos Estados Unidos e o estados de Massachussetts foi o primeiro a tornar lei a obrigação de a montadora fornecer informação técnica (equivalente a que fornece aos seus dealers) para as oficinas independentes.

“A lei prevê que as montadoras ofereçam as informações a preços compatíveis de mercado” esclarece Aaron Lowe, Sênior Vice Presidente, Regulatory and Government Affaris da AUTO CARE ASSOCIATION. Segundo ele, os preços para as oficinas independentes terem direito a um diagnóstico remoto direto das fabricantes de carros está em torno e75 dólares para um diagnóstico “avulso” ou mediante uma assinatura anual cobrando algo por volta de dois mil dólares, por montadora. “A Lei do direito de reparar é um primeiro e fundamental passo para os independentes se manterem competitivos e como primeira opção do dono do carro nos Estados Unidos e o que acontece hoje em Massashusetts deve se replicar na legislação de outros estados” completa Aaron Lowe.

Todas estas ações ainda estão sendo implantadas, mas o fato é que o movimento “right to repair” funcionou nos Estados Unidos e está conseguindo dar competitividade aos independentes diante da explosão tecnológica ditada pela eletrônica embarcada que torna o serviço, sem informação, quase impossível para os independentes.

Outro tema dentro da telemática que abordamos diz respeito aos “automotive dongles” ou os dispositivos que permitem diagnóstico remoto de todos os carros equipados com o sistema OBDII.

Nós mesmos do Oficina Brasil fomos testemunhas quando presentes ao GAAS (Global Automotive Aftermarket Symposium), do ano de 2012 em Chicago; a então Presidente Mundial de Aftermarket da Delphi Automotive (a brasileira Lucia Moretti) apresentou este dispositivo (“dongle”) que permitiria ao segmento independente (a exemplo das montadoras) monitorar os veículos plugando-os diretamente a uma central e criando uma rede de oficinas para as manutenções de forma imediata à identificação dos problemas. Na época, amparada na tecnologia que estava disponibilizando ao mercado independente, Lucia Moretti vislumbrou um futuro mais competitivo para o mercado independente, desde que este se unisse (fabricantes, distribuidores, lojas, oficinas e donos de carros), porém esta possibilidade não se concretizou até hoje. Na época Lucia Moretti previu que uma solução dependeria da “mobilização de toda a cadeia independente”.

A realidade é que desde esta proposta histórica para o aftermarket independente, lançada por Lucia Moretti em 2012 até agora dezenas de inciativas (inclusive na forma de startups) e produtos foram lançados, mas nenhuma teve a capacidade de mobilizar ou ganhar representatividade significativa no nos EUA.

Em 2012 esperava-se uma “virada” no sentido da integração dos veículos com OBDII na mão das oficinas independentes, com o setor oferecendo uma “resposta” organizada e robusta a este oportunidade na área da “telemetria”. Porém, por inúmeros fatores, entre eles a própria desconfiança dos reparadores com um sistema que torna mais vulnerável a “intimidade” da central eletrônica do veículo (ECU), passando para o custo e percepção de valor por parte do dono do carro a promessa não se concretizou até agora, pela provável falta de mobilização do setor, como anteviu Lucia Moretti.

Em contrapartida, os dongles já fazem muito sucesso junto aos frotistas, tanto de linha leve quanto pesada, provando que estes sistemas são muito úteis quando o veiculo é tratado de forma “profissional”, pois todo o aparato de informações geradas instantaneamente pode ser armazenado e processado, produzindo riquíssimas informações sobre manutenção, vida útil das peças, etc... sendo capazes de levar a manutenção preventiva “ao estado da arte”, pois oportuniza o quase impensável meio para a “manutenção preditiva”. Tais mecanismos tem gerado milhões de dólares em economia para os frotistas.

CARROS ELÉTRICOS E VEÍCULOS AUTÔNOMOS

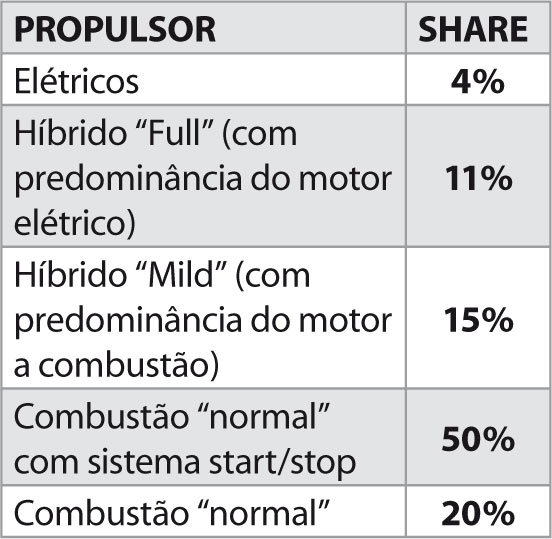

A previsão do fim dos motores a combustão e a entrada maciça dos veículos elétricos têm mexido o noticiário mundial com algumas montadoras, como Volkswagen e Volvo já anunciando para os próximos anos o fim das linhas de motores a pistão. Porém, no que diz respeito a frota dos Estados Unidos a previsão não é tão dramática e numa das palestras proferidas pelo especialista Philip Atkins da AASA – Automotive Aftermarket Suppliers Association – o estudo de frota apresentado dá conta do seguinte cenário em 2025 os carros estarão saindo de fábrica com o seguinte share por tipo de propulsor:

Como é possível observar, nesta projeção para daqui a sete anos os motores a combustão, sejam “puros” ou integrados a plataformas hibridas representarão 96% dos propulsores produzidos nos Estados Unidos. Neste cenária a “ameaça” elétrica , pelo menos em terras norte-americanas, não parece tão dramática.

Já os motores com célula de combustível não tem previsão de ganharem linhas de montagem das principais marcas dentro deste prazo.

Já em relação aos veículos autônomos, fora a resistência observada por donos de carros, o que atrapalha sua massificação é a infraestrutura de controle. Para se ter uma ideia, hoje os aviões (em determinados aeroportos) já podem pousar com visibilidade zero, e de forma 100% autônoma, como se propõem para os automóveis. Mas no caso dos aviões os sistemas de controle remoto, além de extremamente protegidos e redundantes, estão confinados em um ambiente altamente controlado, blindados, à prova das intempéries e alvo de extrema segurança policial.

Já no caso dos automóveis esta infraestrutura de controle deverá oferecer e mesma confiabilidade e segurança dos aeroportos, e considerando o ambiente das grandes cidades e mesmo rodovias, fica difícil imaginar todo esta aparato dos aeroportos sendo “padrão” em cidades e rodovias. Pode ser que a conta do custo de um sistema à prova de “tudo” não feche a conta da viabilidade econômica dos carros autônomos com garantia de 100% contra panes e terrorismo. Caso contrário, se optarem por uma rede menos seguras, assistiremos muitos acidentes infelizmente.

COMÉRCIO ELETRÔNICO DE AUTOPEÇAS (E-TAILING)

Por tudo o que já explanamos sobre o assunto no capítulo anterior “Amazon” uma coisa fica evidente, perderá quem apostou pesado neste modelo, pois salvo uma revolução protagonizada pela AMAZON, os canais atuais de vendas online estão apresentando desempenho aquém do esperado, para justificar o retorno dos investimento, pois a tal “escalabilidade” que gera valor os negócios no mundo web, não vai ser alcançada.

Os mais otimistas porém pensam que a migração para o ambiente digital pode demorar mais mas vai acontecer, mas não é o que mostra uma pesquisa realizada pela AASA/MEMA, de 2017, que projetou para o ano 2025 a participação do comercial eletrônico de autopeças com um share entre 8% e 9% do total do mercado, estimado em 121 bilhões de dólares (somando o mercado de DIY mais o de DIFM, sendo que nas oficinas descontando o faturamento com mão de obra). Porém, mais uma vez, a participação neste índice dos DIYs (donos de carros) representará mais de 80% do índice, provando que a oficina não ser engajará neste canal pelo que já amplamente explanamos neste relato.

Esta projeção da AASA/MEMA reforça a percepção que a rede de fornecedores das oficinas mecânicas composta principalmente pelo canal que os americanos chamam de “tradicional” ou “classic tree step chanel” composto pelo Wharehouse Distribuiters (Atacadistas), Jobbers (lojas) e car repair shops (oficinas) faz parte da “linha de produção” da oficina, oferecendo, além das peças certas, todo o suporte de garantia, assistência técnica, condições comerciais, logística, disponibilidade que impactam diretamente na produtividade do “negócio” oficina mecânica. Assim, não se trata de um hábito de uma população “mais velha”, tampouco de uma resistência cultural, etária ou psicológica. O fornecimento de peças na oficina é um assunto ligado à “produtividade” de um negócio que exige uma competente gestão de seu insumo básico, ou seja a autopeças.

CONCLUSÃO

O que fica claro, passado todo este tempo de especulação e frustração sobre o crescimento do mercado online de autopeças, é que no ambiente da oficina mecânica, a compra de peças faz parte de um “processo” que inclui uma gama de serviços e “solidariedade” por parte do fornecedor com a atividade de reparação da oficina. Assim, a oficina é muito criteriosa na escolha de parceiros/fornecedores que passam a fazer parte de sua “linha de produção”, na qual contribuem, de forma comprometida e não esporádica, com o insumo básico do reparador que é a peça certa na hora certa.